今回は、相続の中で最も重要と言える財産確認を取り上げます。故人の財産を把握しないと遺産分割も相続税の申告も、何も進みません。今からできるエンディングノートの作り方や、IDなどの情報引き継ぎの注意点などを解説します。

財産確認がすべての始まり

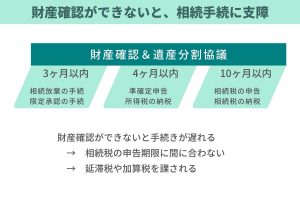

相続の手続きをおおまかに説明すると、大きく3つに分かれます。

相続放棄と限定承認の手続き

被相続人が亡くなってから3か月以内に家庭裁判所で手続きをします。相続放棄は、残された財産より借金の方が多いときにその返済を免れるためにするもの。限定承認は、財産と借金のどちらが多いかわからないときに行う手続きです。借金などを返済した上で財産が残れば相続する。

もし借金の方が多かった場合、財産を超える分の返済はしなくてすむというものです。

所得税の準確定申告

被相続人に申告すべき所得がある場合、亡くなってから4か月以内に準確定申告を行います。人によっては所得税の納税がこのタイミングで発生します。たとえば賃貸収入を毎年確定申告をしていた人が亡くなると、亡くなるまでの家賃収入や必要経費などを集計しなくてはなりません。

相続税の申告と納税

被相続人が亡くなってから10か月以内に相続税の手続きをします。これら手続きのために最初にすることが財産の確認です。財産確認が終わらないと、相続放棄の判断もできませんし、遺産分割協議も進みません。

相続税調査で見たこと

僕は税務職員として相続税調査をしていました。相続税調査では、8割を超える件数で申告漏れ財産が発覚します。その理由の大半は、相続人が把握できていなかったことにあります。意図的に相続財産を隠す脱税はレアケースであり、多くの場合は財産調査ができていなかったということです。

相続税の申告納税を終えたに財産が見つかった場合、遺産分割協議や相続税の修正申告が必要になります。申告期限後に修正申告を行う場合、本税の追加に加えて加算税・延滞税のペナルティも発生してしまいます。もし司法書士や税理士に手続きを依頼していたら、追加で報酬がかかるかもしれません。

休眠口座で財産が消失するおそれ

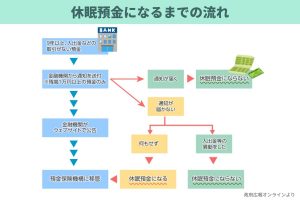

もうひとつ注意しておきたいのが、休眠預金という制度が始まったということです。10年間、入出金のない銀行口座にあった財産は子育て支援などの公共事業に活用される仕組みです。

通知が届く場合

休眠預金になるまでの流れを見てみましょう。まずは9年以上取引がない預金があると、金融機関が通知を発行します。この通知が本人に届かず、金融機関に戻ることがあります。住所変更の手続きを忘れていたというケースなどですね。ここで通知が本人に届いた場合は、休眠預金になりません。

通知が届かない場合

住所変更の手続きができていないと、金融機関の通知が届かない可能性があります。このときは金融機関がウェブサイトで公告を出します。これに気付いて手続きをすれば休眠預金になりません。ただ、普通は気が付かないですよね。だから通知が届かない時点で、基本的には休眠預金になってしまうと考えられます。

ちなみに休眠口座になった後も、手続きをすれば預金は引き出せます。でも、政府広報のホームページを見ると、年間1,200億円ほどの休眠口座が発生しています。そのうち払い出しがあったのは500億円ぐらい。つまり700億円は預金を預けた本人やその家族のところには戻っていないということです。

エンディングノートに情報を残す

自分が貯めたお金は、やはり家族に残したいものです。相続税申告を正しく行うためにも、休眠口座にしないためにも、情報共有が求められます。

遺言の前にエンディングノート

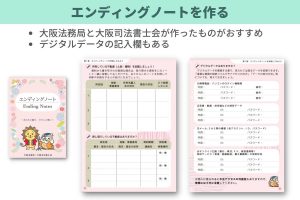

財産の情報を残すというと遺言書が思いつきますが、やはり面倒に感じます。後から問題のないようにするには、公証役場での手続きが必要になったりするので。そこで僕はエンディングノートをオススメしたいと思います。

中でも大阪法務局と大阪司法書士会が作ったパンフレットが使いやすそうでした。相続にまつわる手続きの情報とともに、エンディングノートの記載例がわかりやすくまとまっています。概要欄にリンクを張っておきますので参照してみてください。

財産だけでなく、家族関係の情報も残す

いざという時に連絡してほしい人だけでなく、親族について書くところがあります。これは自分の相続人を明らかにするためです。後から相続人だという人が出てくると困りますよね。これはあらかじめ戸籍で調べておいた方がいいと思いました。

そして、やはり一番重要なのは財産確認に関わる情報です。所有している土地の他に貸し借りしている不動産の欄もあって、調べ方も書かれています。預貯金、借入金に関する金融機関の支店や口座番号、保険有価証券も書けるようになっています。

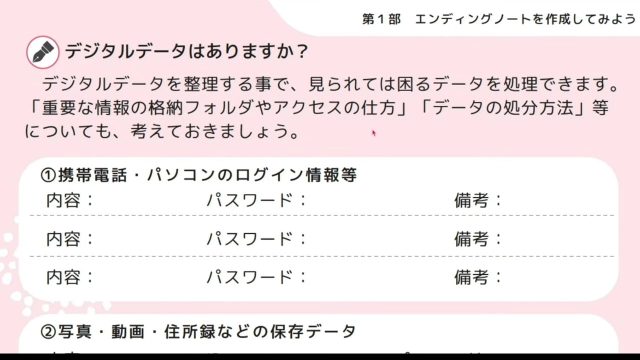

デジタルデータをどうする?

このエンディングノートを見ていていいと思ったのは、デジタルデータについても言及されているところです。今はネット銀行とかオンラインだけで成り立っているものも増えています。通帳があれば問い合わせもできますが、通帳がないケースも多いですよね。

僕も通帳がないネット銀行を使っています。だから妻は僕の口座がどこにあるのかわかりません。もし銀行がわかっていてもIDやパスワードがないとアクセスできません。さらに僕は二段階認証を使っています。二段階認証とは、あるページにアクセスする時に、IDとパスワードに加えてスマホで受け取った番号の入力が必要になる仕組みです。だから、家族が僕のスマホへのアクセスもできるようにしておく必要があると思いました。

スマホやPCへのアクセス情報

相続財産ではありませんが、被相続人のスマホやPCにアクセスできないとサブスクなど支払いが続く契約の解除も問題になります。

Apple ID故人アカウントで一部データにアクセス可能

iPhoneのApple ID故人アカウント管理連絡先を設定すると、指定の人が被相続人の情報の一部にアクセスできます。ただし、アクセスできるのはiCloudの写真やメモ、メールなどの一部です。サブスクなどApp内課金の情報にはアクセスできません。とはいえ、メールは財産情報の確認に役立つため、登録はしておいた方がいいでしょう。

MicrosoftはIDとパスワードがないとアクセスできない

僕はMicrosoftのサブスクリプションを利用しています。そのため、今まで書いた原稿のデータや、大事な家族の情報などが、マイクロソフトのクラウドサービス『OneDrive』に保管されています。

これについて調べてみると、残された家族がMicrosoftのIDやパスワードを知らなければ、アクセスできないことがわかりました。Microsoftのホームページには、「プライバシーとその他の法的な理由から、お問い合わせいただいたアカウントに関する情報はご提供いたしかねます」とあります。

ちなみにMicrosoftのアカウント自体は、操作が 2 年以上行われないと自動的に停止されます。そしてサブスクは、銀行やクレジットカード会社に連絡して停止しなければいけないということでした。

こうした情報を知ると、やはり家族に直接IDなどの情報を伝えておくことが唯一の方法だと感じます。セキュリティ的に問題がありますが、やむを得ません。

財産を残す側が対策を取る

ということで今回は相続財産の管理についてお伝えしました。結論としては、財産を残す側が対策を取る必要があるということです。自分の大事な情報に家族がアクセスできるような仕組みを作っておく。とくにオンライン上にしか情報がない財産は、自分が情報を残さなければ、気付かれることすらないかもしれません。万が一の時に、残された家族が困らないように、今から備えておきたいものです。

※この記事はYoutube動画をもとに作成したものです。

▼もっと詳しく知りたい方は 小林義崇の書籍▼

※本記事は執筆時点の情報に基づき掲載しています。制度のルールなどが変わる可能性がありますので、最新の情報をご確認ください。