今回は「資産運用の第一歩、この考え方で誰でも始められる」をテーマにお話しします。

最初に本の紹介をさせてください。2023年3月15日に幻冬舎から発売された、私の著書『元東京国税局職員が教えるお金の基本』です。

『元東京国税局職員が教える お金の基本』について

この本のテーマは「お金の増やし方」です。今の日本を生きる人が考えておきたい、将来への備えについて、具体的な方法をまとめています。

身の丈に合った投資本

今回の本は、最初から編集者の方から資産形成や投資といったテーマをいただいていました。そこで自分らしい本にしようと思ったのですが、僕自身はプロの投資家ではありません。特殊な投資方法を知っているわけでもない。

ただ、東京国税局職員としての経験から、お金の基本は身につけています。そして、ライターとしてお金の専門家を取材するなか、投資が極めて重要であることを知り、5年ほど前からコツコツと積立投資をしています。

その結果、ある程度まとまったお金を蓄えることができましたし、将来不安がだんだんと解消されている実感があります。

一方、僕の周りには投資に興味があるけれど、第一歩を踏み出せないでいる人が少なくありません。投資にはさまざまな選択肢がありますし、不安から行動に移せないという気持ちは僕もよくわかります。

株式なのか、債券なのか、外国の資産を入れたらいいのか。FXや暗号資産なども入れると、迷うのは当たり前ですよね。そもそも、どうやって投資資金を用意すればいいんだという問題を先に解決しなくてはいけません。

僕が今回の本で目指したのは、そのような迷いを抱える人に、確信をもって投資への第一歩を踏み出してもらいたいということでした。そのためには、投資の情報をステップバイステップで伝えるのが効果的だと思い、本の構成を考えました。

資産運用のためにすべき行動を紹介

この本は全部で7章構成になっているのですが、大きく分けると次の4つのステップに分類できます。

なぜ資産運用の知識が必要なのかを理解する

投資資金を貯める方法を知る

資産運用の心得を知る

資産運用をやってみる

このように、投資を始めるまでの具体的なステップを示しているので、初心者の方でも理解しやすいと思います。また、全部で180ページほどとギュッと短くして、図や表も多く入っているので、読書が苦手な方でも活用していただきたいですね。

ステップ1 なぜ資産運用の知識が必要なのか知る

資産運用を行う目的は人それぞれですが、おそらく多くの人は将来不安の解消を目指していると思います。僕もそうです。

高まる将来不安

僕は、これからの時代は誰もが資産運用の知識をもつべきと考えていますが、その理由は、将来不安が非常に高くなっているからです。

振り返ると、僕が東京国税局に入った2004年当時は、今ほど将来不安は高くありませんでした。少なくとも公務員を続けていれば、給料と退職金、年金で一生食べていけると疑いもなく信じていました。

でも、その後は長引く不況のなかで公務員も給料や退職金が減り、年金に対する不安も高まっていきました。そのため、僕もいつしか「一つのところに勤めるだけでは将来は厳しいかも」と感じるようになったのです。

老後2000万円問題の根拠

このような将来不安が日本社会全体に広まったのきっかけが、いわゆる老後2000万円問題でした。あらためて、何が問題だったのかを見ておきましょう。

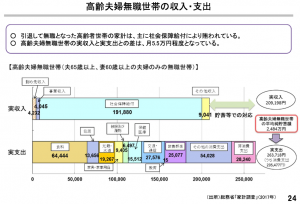

金融庁の金融審議会の試算によると、高齢者無職夫婦の収入が約21万円であるのに対して支出が約26万円で、毎月5.5万円のお金が不足するという形になっています。これで老後が30年続くと考えると、2000万円ほど足りないので、老後2000万円問題として話題になりました。

老後を迎えるまでに2000万円を用意しなければならないのは心配ですが、これは2017年の統計を根拠にした試算です。昨今は物価高が続き、年金の条件も今後悪くなるおそれもあるので、2000万円では足りないかもしれません。

とはいえ給料だけで老後資金を準備するのは現実的ではないでしょう。だからこそ、副業をしたり、投資をしたりして、お金を増やしていく必要があるのです。

ステップ2 投資資金を貯める方法を知る

投資が必要だということはわかった。でもそのためのお金がないんだよ、という人は多いと思います。

月100円からでも投資は始められる

ここでまず認識しておきたいのは、投資を始めるのにそこまで多くのお金はいらないということ。積立投資という方法を使えば、月100円からでも始められますから、誰でも投資を始められます。

ただ、老後資金を蓄えるのに月100円の投資では不可能です。投資のリターンは投資額に比例しますから、ある程度はまとまったお金を投じる必要があります。

ある程度実感のあるリターンを得るには、少なくとも1万円は投資すべきです。さらにはつみたてNISAやiDeCoなどの税制優遇措置をフル活用するためにも、投資額として月3万円から5万円くらいは目指しておきたい。僕も月に5万円ほどを積立投資しています。

無理のない方法を意識する

では、その投資資金をどうやって確保すればいいかというと、やはり節約と節税が重要です。それも、無理のない方法で。

たとえば節約を考えたとき、食費や電気代を減らすのは結構大変です。寒い日にエアコンを我慢したり、食事の数を減らしたりしたら、健康を害してしまうリスクがあります。

そのような方法ではなく、一度節約のための行動を取ったら、その影響が長く続くような方法を選ぶのがいいです。節税もそうですが、一度やり方を知って行動したら、毎年の税金が減るので、これで投資資金を確保できます。

ステップ3 資産運用の心得を知る

投資をしたほうがいいのは確かですが、やはり知識がなく始めるのは危険です。たとえば暗号資産が流行ったから、FXで儲けている人がいるから、といった理由で投資を始めると、ほぼ確実に失敗します。

リスクとリターンの関係

投資を始めるときに意識したいのは、自分が負える範囲でリスクを取るということです。「リスク許容度」という言葉を使いますが、プロの投資家は必ずリスク許容度を踏まえて投資商品を選択しています。

投資において、リスクとリターンが比例することは常識です。そのため、リスクを完全に避けるのもやはり問題です。預金のリスクはぼぼゼロですが、リターンもほぼゼロなので、資産運用には使えません。

だから、適度なリスクを取って、ある程度のリターンを得る方法を選ぶ必要があります。

「長期・分散・積み立て」だけでいい

では、どうすれば適切なリスク・リターンで投資ができるのでしょうか。この問いに対する結論は出ていて、長期・分散・積み立てという、3つを守ることにほかなりません。

これは僕が取材してきたプロの投資家が口をそろえて主張することであり、日本政府もこの3つを兼ね備えた投資を推奨するため、つみたてNISAなどの制度を設けています。

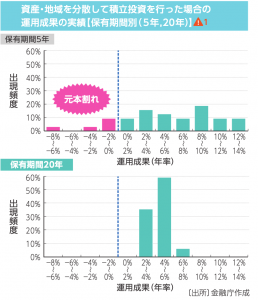

ちなみに金融庁のデータによると、積立投資で保有期間5年で売買をした場合は元本割れを起こすケースがあるが、これを20年に伸ばすと元本割れはなくなるという結果が出ています。そして、投資をした全員が年率2〜8%のリターンを得ることができていました。

投資を始めることは簡単だと書きましたが、やめることもまた簡単です。でもここで踏みとどまって長期投資をすれば、リターンを確実に得ることができます。その意味では、普段から節約をして、投資した商品を換金しなくても済むようにしておくことが大事です。

ステップ4 資産運用をやってみよう

前のステップで資産運用の心得を学んでもらったので、あとはその基本にあった投資商品を選び、投資を続けていきましょう。

投資の手続きは難しくない

さきほど挙げた「長期・分散・積み立て」を兼ね備えた投資商品がいくつか存在します。僕の本では、そうした商品をどのように探し出せばいいのかを書いています。このやり方で、30分もあれば投資すべき商品を発見できます。

次に、実際に投資を行ううえでネックになる手続きについても説明しました。たとえば特定口座がいいのか、源泉徴収あり口座がいいのか、といった基本から丁寧に説明しています。証券会社ホームページの画像を示しつつ説明しているので、本を見ながら積立投資の設定をしてみてください。やってみると難しくないと思います。

節税と投資の好循環を生む

さらにこのタイミングで、投資に関する税制優遇制度も活用しましょう。つみたてNISAやiDeCo、企業型確定拠出年金も使えば、投資をしながら節税できるようになります。

これを実践すれば、節税をして浮いたお金を投資にまわし、投資額が増えたことにより節税効果が高まる、という好循環を生めるようになります。このようなサイクルを意識することは、長期投資を続けるうえでも意味があります。「投資するほど節税できる」という意識が働くので、途中で辞めたくなったときに踏みとどまることができます。

お金の増やし方はシンプル

今回の記事では、初心者が資産運用をはじめるための手順を解説しました。より詳しい情報は、「元東京国税局職員が教えるお金の基本」(幻冬舎)に書かれているので、ぜひ参考にしてください。

本のあとがきに書いていますが、今は自助の時代と言われていて、自分の将来は自分で守らないといけない時代です。ただ、僕は自助だけでは社会は回らないと考えていて、お互いが助け合う共助の重要性が高まると思っています。

この本に書かれている知識を身近な人に伝えてもらえれば、これは共助になります。著者として、より多くの人にこの本を手に取っていただき、将来への不安を少しでも解消していただけると、とても嬉しいです。

ぜひ応援をよろしくお願いいたします!

※この記事はYoutube動画をもとに作成したものです。

※本記事は執筆時点の情報に基づき掲載しています。制度のルールなどが変わる可能性がありますので、最新の情報をご確認ください。