今回は初心者向けに投資の三原則、長期・分散・積立について解説します。

マネーライターとして話を聞いてきた投資家の方々が、共通に挙げるのがこの3点。投資は怖いと思っていた僕も、これを守って利益を出せるようになりました。

「投資は怖い」という考えが変わるまで

最初に少し僕の投資歴の話をさせてください。僕が投資を始めたのは4年ほど前です。それまではまったくやっていませんでした。

税務署で僕は資産税担当として株式の譲渡所得を受け持っていました。そこで損をしている人の確定申告書をたくさん見たのが、投資は怖いと思ったきっかけです。

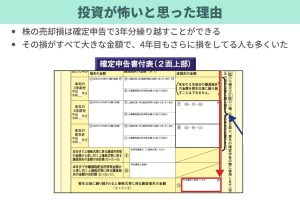

株式で売却損が出た場合、確定申告をすることで3年分繰り越せます。3年以内に利益が出れば、過去の損と利益を合算して節税できる仕組みです。

ところが、私が見た申告書の多くは3年以内に損を取り返せていませんでした。人によっては年収を超えるような金額を損していました。

僕が税務署にいたのは主に2000年代後半なので、日本の株価が下がっていた頃です。ですから損をする人が多くて当然な時期ではありましたが、どうしても「投資=大損のリスク」という印象を拭えませんでした。

投資に対する考えが変わったのが独立した後です。ライターとして投資家の方を取材する機会が多くあり、「長期・分散・積立」という3つ原則があることを理解しました。

投資の原則1 長期投資をする

まずは長期という点です。投資は長く続ければ続けるほど、利益を生みやすくなります。その理由が次の2点です。

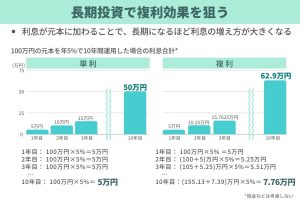

複利効果を狙う

長期投資が有利な理由の一つは複利効果というものです。これがどういうものか、単利と比較して簡単に説明します。

たとえば100万円の元本を年5%で運用するとします。1年後に受け取る利息は税金等を割愛すると5万円です。単利の場合の利息は、2年後も3年後もずっと5万円のまま。だから10年間運用したときの利息の合計は5万円×10年で50万円になります。

一方複利では、毎年の利息が元本に追加されていきます。たとえば2年目の元本は、1年目の利息の5万円を加えた105万円です。利息は105万円×5%で5万2,500円。同じように3年目の元本は105万円+5万2,500円で110万2,500円。その利息は5万5,125円になります。そして10年後に受け取る利息の合計は62万8,895円です。

単利と複利の差は、2年後では2,500円でしたが10年後には約13万円にもなります。長期になるほど複利の効果がでるのがわかりますよね。

複利の効果は長くなればなるほど大きくなっていきます。

仮に毎月5万円を年利5%で30年運用していくとします。すると1,800万円の元手に対して利益が2,361万円にもなるのです。

ノーベル賞理論でも提唱。長期で利益を出しやすくなる

長期でもうひとつ言われていることがあります。短期的には値下がりがあっても、長期的には値上がりする確率が高いのです。

たとえばアメリカの株価指数にS&P 500というものがあります。これは、アメリカの主要500社の株価の平均値です。

ここ最近は値下がりしています(2022年7月時点)。ウクライナ情勢とかアメリカの利上げなどの影響でしょう。

ただ僕が投資を始めた4年前と比べると、利益が出ています。1990年頃に始めた人などは、何十倍という価値になっています。途中でバブル崩壊とか、リーマンショックとかコロナもありました。それでも長期的には伸びているのです。

長期投資ができれば、リターンを上げる可能性が高まる。これは現代ポートフォリオ理論というノーベル賞を受賞した理論でも言われています。

投資の原則2 分散投資でリスクを下げる

次に分散投資です。一つの金融商品だけに投資するのではなく、いろいろな商品に分散して投資しましょうということです。こうすることでリスクを下げられます。

卵は一つのかごに盛るな

東証プライム上場企業の株価一覧を見てみましょう(2022年7月20日時点)。当然ながら値上がりしているものも、値下がりしているところもあります。KDDIは上がっているけれども、トヨタは少し下がっていますね。

東証プライム上場企業の数は、2022年7月15日時点で1,838社あります。この中からどの株が上がるか下がるかは、僕ら素人には予想ができません。だから基本的には、全額を一つの株式に投資することは避ける。

これは、「卵は一つのかごに盛るな」という話です。そのかごを落としてしまったらすべての卵が割れてしまう。これは避けたいですよね。たとえ応援したい会社が一社しかなくても、その一社に全額を投資すべきではありません。後で説明する投資信託に投資をすることで、分散投資をするのがベストです。

投資の原則3 積立投資をする

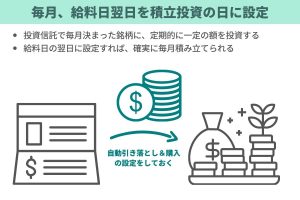

次は積立投資について。これは投資商品を一度に買うのではなく、毎月一定の額を投資し続ける手法です。たとえば毎月20日この投資信託を2万円分買う、というようなやり方ですね。

積立投資なら少額で始められる

積立投資のよいところの一つは、まとまった資金がない人でも投資が始められること。月に1,000円でもできます。収入が増えたら投資額も増やしていけばいいのです。

お金がたまってから投資を始めようと思ったら、いつまでもできないかもしれません。また、生活費を使ってから、残った額を投資しようというのもお勧めしません。何も残らないかもしれないからです。

あらかじめ収入から投資の金額を差し引いて、残ったもので生活をする。継続的に積立投資をするには、この考え方がいいと思います。これは以前の記事でも紹介したアメリカのミリオネア、億万長者たちもやっていることです。

積立で金融商品の平均購入単価を下げる

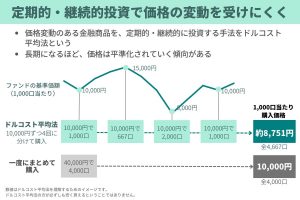

また積立投資をすることで、金融商品の平均購入単価を下げられる可能性があります。ドルコスト平均法というものです。この考え方の概要を説明しておきます。

株や投資信託などの金融商品の価格は変動します。定期的に一定の額で投資を続けると、安い時には多く買い、高い時には少なく買うことになりますよね。これで購入額が平準化されるのです。

投資で価格が下がるのはリスクです。しかしドルコスト平均法では、多く買えるというメリットになります。そして価格上昇時には高値掴みを防ぐ効果があります。このことにより価格の上下で一喜一憂することが少なくなるでしょう。

イメージしやすいようにシミュレーションをしてみました。毎月1万円で4回買うのと、一度で4万円分を買うという条件で比較しています。積立では4,667口、まとめた場合は4,000口の購入になりました。投資額は同じ4万円ですから、ドルコスト平均法の方が購入単価が安くなっています。そして一般的には、投資期間が長いほど平準化が進むと言われています。

ただしこれはあくまでシミュレーションです。必ずしもドルコスト平均法の方が単価が下がるというわけではありません。それでも、小さな金額で積み立てられ、価格の変動に一喜一憂しなくてもいい。これはありがたい仕組みだと思います。

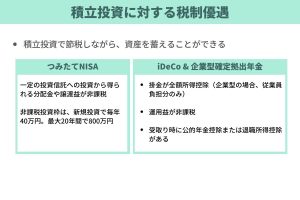

積立投資は税制が優遇されている

この積立投資のもう一つの大きなメリットは、税制優遇措置です。つみたてNISAやiDeCo、企業型確定拠出年金などは税制が優遇されています。通常、2割程かかる投資の利益への税金が非課税になります。また、支払った掛金を自分の所得から差し引くことも可能です。

非課税の恩恵を受けつつ、資産を育てられるのは大きなポイントです。これを使わない手はありません。

おすすめはインデックスファンドに毎月投資すること

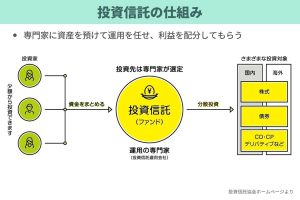

長期・分散・積立という投資は、投資信託に毎月投資をすることで実現できます。投資信託とは、専門家に資金を預けて自分の代わりに運用してもらう。そしてそこから得た利益を戻してもらうというものです。

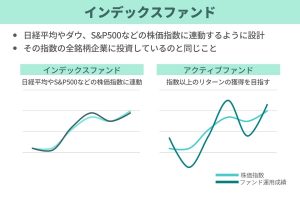

投資信託にもいろいろと種類があります。日本の株式に広く投資をするもの、外国株式のもの、債権を入れたものなど。では何を選べばよいか。僕が取材した投資家の方が初心者向けに勧めていたのは、インデックスファンドです。

インデックスというのは株価指数のこと。日経平均とかアメリカのダウ、S&P500とかです。そういう株価指数の動きに連動するように設計されている投資信託が、インデックスファンドです。

インデックスファンドだと、自動的に広い分散投資ができます。厳密には一部異なるところがあるものの、その指数に含まれている全銘柄に投資していることになるからです。S&P500に連動するものだと、全500社に分散投資をしていることになります。ちなみにこの中にはアマゾンとかグーグルとかも入っているのです。

おすすめの方法は、たとえばネット証券で投資するインデックスファンドを決めて、毎月この日にこの金額だけ買うという設定をすることです。するとその後は何もしなくても、毎月自動的に積立投資がされていきます。手間がかからないというのもありがたいですよね。

長期・分散・積立に反対した世界的投資家ジム・ロジャーズ

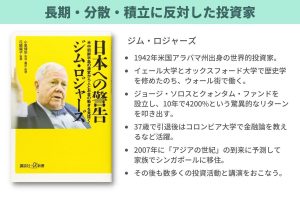

ということで長期・分散・積立が大事だとお伝えしてきました。ところが、僕が仕事で関わった投資家の中で一人だけこれに反対する方がいました。それは世界三大投資家の一人と言われるジム・ロジャーズさんです。

彼はウォール街で働いていました。その10年間で4200%という驚異的なリターンをたたきだしたのです。それで37歳で引退して、今はシンガポールに住んでいます。

彼と関わったのは『日本への警告』という本の仕事でした。この本で語られている投資手法を引用して紹介します。

「投資は分散すべき」という言葉が投資の常識として語られるが、分散したら大金を手にすることはできない。1970年に一次産品に投資し、1980年にそれを売って日本を買う。そして1990年に日本株からテクノロジー関連株に買い換えて、2000年に売ったのなら、あなたは今頃大富豪だ。

これはたしかにそうですよね。これができるのであれば、たしかに分散投資するよりも利益が出せているはずです。

ただ、どうすればこのようなことができるのか。株式をうまいタイミングで買い換えて、値上がり益を自分のもとに引き寄せる。しかもそれを繰り返しています。その答えも、引用して紹介します。

株に投資するときには、私はすべての財務諸表に目を通し、細かい注意書きも見落とさない。経営側が発表した財務諸表や見通しに関しては、全て裏を取る。その会社のことはウォール街にいる98%のアナリストよりも知っていると言えるようになるまでは投資をすることはない。

ということで、ジム・ロジャースさんはものすごく調べているのです。さらに彼は世界中を旅していて、その国の雰囲気や政治の動向なども投資判断に活かしていました。それだけのリサーチをしているからこそ、すごい利益を出せるわけです。納得ですが、真似できるものではありません。

初心者は長期・分散・積立でこつこつ資産を蓄えよう

果たして僕らがジム・ロジャースさんのようなことができるか。普通に仕事をしていて、資産運用をしてみようかなという人には厳しいですよね。自分でタイミングを見極めて投資をするのは、諦めた方がいいと思いました。

長期・分散・積立は「凡人の投資手法」などと言われることもあります。それでも、これで着実にやっていくしかないと思いました。以前紹介したアメリカのミリオネアも、こつこつと資産を蓄えていました。僕も長期的な視点をもって地道に投資を継続していきたいと思います。

※この記事はYoutube動画をもとに作成したものです。

▼もっと詳しく知りたい方は 小林義崇の書籍▼

※本記事は執筆時点の情報に基づき掲載しています。制度のルールなどが変わる可能性がありますので、最新の情報をご確認ください。