「学資保険はいらない」という意見を耳にしたことはありませんか?「学資保険はいらない」と言われる最大の理由は「返戻率の悪さ」です。

効率よく教育資金の準備をしたいなら、資産が増えにくい「返戻率の悪さ」は避けたいですよね。

しかし、あくまでも学資保険は「保険商品」です。万が一の「保障」を必要とする子育て中のご家庭にとっては、計画的に教育資金の準備ができるよい方法のひとつともいえます。

「結局私たちには不要なの?必要なの?」とお悩みの方へ。

今回は学資保険のデメリットや必要とする人の特徴、学資保険以外の準備方法をご紹介します。

ぜひ参考にしてみてください。

「学資保険はいらない」と言われる3つの理由

保険料を積み立てても大きく増えないというデメリットが「いらない」に直結しているようです。

主な理由を次の3つにまとめました。

返戻率が悪い

返戻率とは、払い込んだ保険料に対して受け取ることができる金額の割合のこと。

例えば、払込総額と受け取る金額が同じ場合、返戻率は100%になります。

返戻率の求め方は、以下の通りです。

返戻率=受け取る学資金などの総額÷払い込んだ保険料の総額×100

返戻率が高ければ高いほど、受け取る金額が増える仕組みです。

返戻率が悪くなる理由

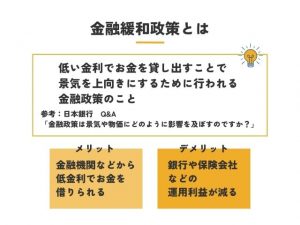

学資保険の返戻率の悪さは、政府の金融緩和政策が主な理由です。

金融緩和政策とは、金利を低くすることで企業や個人の借入をしやすくし、設備投資や事業拡大など、経済活動をより活発にして景気を上向きにするための政策です。

(参考:日本銀行について Q.金融政策は景気や物価にどのように影響を及ぼすのですか?)

一見企業や個人にとってメリットがあるように見えますが、悪い影響を受けているのが銀行や保険などの「利回り」です。

利回りが悪くなると、保険料を運用して得られる利益が減ります。利益を保つためには、保険料を上げざるを得なくなり、必然的に返戻率は低くなるしくみです。

学資保険の返戻率ランキング

では、一般的に返戻率がどのくらいなのか、実際の商品を見ていきましょう。

「学資保険 返戻率 ランキング」で検索した上位4つの保険商品を表にまとめました。

加入条件を以下のように統一し、商品によって返戻率がどのくらい異なるかを比較します。

- 契約者:30歳男性

- お子さま:0歳

- 月払い

- 保険料払込期間:10年

- 学資受け取り時期:18歳

- 満期金総額:200万円

| 保険会社 | 商品名 | 返戻率 |

| ソニー生命 | 学資金準備スクエア | 106.1% |

| フコク生命 | みらいのつばさ | 108.3〜109.5% |

| 明治安田生命 | つみたて学資 | 104.7% |

| 日本生命 | ニッセイ学資保険 | 102.2〜107.2% |

※2023年9月7日現在。各社公式HPのシミュレーションより試算。

※払込方法や個別の条件などによって、返戻率は変動します。

ランキング上位の商品だけあって、返戻率は100%を超えています。

基本的に、医療保険などの保障をつけないシンプルな契約内容であれば、返戻率が100%を下回る商品はあまりないようです。

とはいえ、20年前などの学資保険に比べると、明らかに返戻率は悪くなっています。

「いらない」という声が大きいのも、こうした時代の変化の影響かもしれません。

流動性がない

学資保険でいう流動性とは、「お金が必要になったときにすぐに引き出せるかどうか」です。

学資保険は預貯金とは異なり、一度契約期間を決めてしまうと引き出したくても引き出せません。

しかし、「どうしても手元にお金がほしい」という場合は、2つの方法があります。

それぞれ詳しくご説明します。

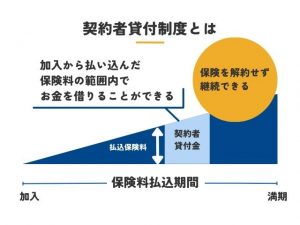

学資保険の契約者貸付制度

解約返戻金の範囲内でお金を借りることができる「契約者貸付」という制度があります。

解約返戻金は、加入から払い込んだ保険料の総額より少ないため、金額に上限があります。契約者貸付を利用する場合は、いくら借りられるのか金額を確認しましょう。

また「契約者貸付」は保険会社に借りたお金だけではなく、保険会社の利率を上乗せした金額を期限内に返さないといけない制度です。利息分損をしてしまうため、あまりおすすめできません。

学資保険の解約

どうしてもお金が必要という場合の最終手段が「解約」です。

満期受け取りを想定して返戻率が決められるため、払込期間中の返戻率は100%を下回ります。

そのため、途中解約すると、払い込んだ保険料の総額よりも少ない金額を受け取る「元本割れ」になることがほとんど。

途中解約することのないよう、預貯金などにある一定金額を準備しておくことが大切です。

預貯金のように自由にお金を使えないことが、学資保険のデメリットのひとつといえます。

インフレに弱い

学資保険は長期にわたり、コツコツと教育資金を準備するための保険です。加入から受け取りまでの間に、インフレの影響で教育資金が高騰した場合、当初設定した金額では足りなくなってしまうケースも。

少子化や物価高騰に合わせて、教育にかかるお金も高くなる可能性が考えられます。学資保険だけでは教育資金の準備が十分にできない点も、「いらない」と言われる理由のひとつです。

「いらない」といわれている学資保険のしくみと特徴

「今さら聞けない」とお思いになる方もいらっしゃるようです。

簡単にお伝えすると、学資保険とは、契約者である保護者が保障を受けながら子どもの教育資金を準備できる貯蓄型保険のことです。

商品ごとに受け取り方法もさまざまで、入学ごとに「祝金」として受け取る方法と、大学入学時に一括で受け取る方法などがあります。

それでは、詳しくご説明していきます。

学資保険のしくみ

先ほど説明した通り、学資保険は、保障を受けながら教育資金の準備ができる貯蓄型保険のことです。計画的に確実に準備ができることが魅力のひとつです。

では、学資保険の基本的な知識をご説明していきます。

学資保険の保障内容

学資保険には2つのタイプがあります。

教育資金の準備と合わせて、お子さんの万が一に備えたい場合は「保障重視タイプ」。他の保険で保障をカバーしている場合は、「貯蓄重視タイプ」と、目的によって使い分けが可能です。

| タイプ | 貯蓄重視タイプ | 保障重視タイプ |

| 保障内容 | 保険料払込免除※後述で詳しく説明します | 育英(養育)年金、子どもの医療保障や死亡保障など |

| メリット | 返戻率が高い | 子どもの医療保障などをつけることで万一に備えることができる |

| デメリット | 保障を必要最低限 | 返戻率が低い |

学資保険の特徴

NISAなどの投資とは違い、学資保険は保険商品です。保険商品ならではの主な特徴は2つあります。

では、それぞれの特徴を詳しく見ていきましょう。

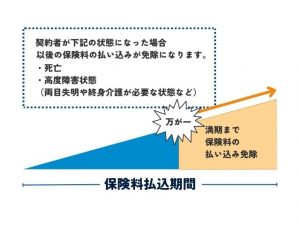

①保険料の払込免除

なんといっても学資保険の大きな特徴は「保険料の払込免除」です。

万が一、契約者である保護者に何かあった場合、以後の保険料の払い込みが免除され、満期になったら、契約時に設定した金額を受け取ることができます。

残された家族は、将来の教育資金への不安が解消されるため、保険料払込免除は学資保険の最大の特徴です。

②出生前加入

出生前加入とは、お子さんが産まれる前に学資保険に加入できる制度のこと。一般的に出産の140日前から学資保険に加入することができます。

保険の加入期間が早ければ早いほど、月々の保険料は安くなる上に、上記で説明した「保険料の払込免除」の対象期間が長くなるため、より安心できます。

出生前加入は他の保険にはないため、学資保険独自の特徴と言えるでしょう。

※出生前加入できない商品もあるため、加入前によくご確認ください。

学資保険の払い込み方法

払込方法は、以下の4つが基本です。

- 月払い

- 半年払い

- 年払い

- 一括払い

まとまった金額を払い込むことで返戻率を高く設定する保険商品が多いです。

払込方法で返戻率が高くなるメリットもありますが、1回の払込保険料も比例して高くなるため、継続して払い込めるか、各ご家庭のライフプランに合わせた払込方法を選ぶことができます。

学資保険の受け取り方

受け取り方は主に2つの方法があります。

①小学校・中学校・高等学校の進学ごとに祝金を受け取り、大学入学とともに満期楽資金を受け取る方法

進学時は制服代や教科書代など、思っている以上に費用がかさむもの。

祝金を受け取り、お子さんの進学準備に余裕を持つことができ、安心です。

ただし、満期学資金を受け取る際の返戻率が下がります。

返戻率を維持したい場合は、保険会社へ手続きをすれば、祝金を受け取らずに据え置くことも可能ですので、加入時などによく確認するとよいでしょう。

②進学ごとの祝金を受け取らずに学資金を据え置き、大学入学に一括、もしくは大学進級ごとに受け取る方法

高い返戻率を維持したまま、満期学資金を受け取ることが可能なため、大学入学を機に学資金を受け取るご家庭が多いようです。

高い返戻率を維持できる受け取り方ですが、大学入学までの教育費用は、預貯金やそのほかの方法で準備する必要があります。

進学時の経済状況をみて、ライフプランや家計事情によって受け取り方法を選ぶことが大切です。

学資保険のシュミレーション

学資保険の月々の保険料の相場は、約1万円といわれています。

0歳から18歳まで月1万円を預貯金で積み立てた場合、12万円/年×18年間=216万円になり、一般的に200万円前後の教育資金の準備をしていることがわかります。

下記の条件をもとに、3つの保険料を設定して満期に受け取れる金額を比べてみましょう。

| 払い込み方法 | 月々 |

| 払い込み期間 | 0歳から18歳(高校卒業)まで |

| 返戻率 | 105% |

| 受け取り方法 | 満期(大学入学時に一括) |

◇月5000円の場合:満期受け取り時 113万4,000円

5000円×12ヶ月=6万円/年

6万円×18年間=108万円

108万円×105%=113万4,000円

◇月1万円の場合:満期受け取り時 226万8,000円

1万円×12ヶ月=12万円/年

12万円×18年間=216万円

216万円×105%=226万8,000円

◇月1万5,000円の場合:満期受け取り時 340万2,000円

1万5,000円×12ヶ月=18万円/年

18万円×18年間=324万円

324万円×105%=340万2,000円

いつまでにいくら教育資金の準備をするかを明確にし、各ご家庭のライフプランにあった保険料を設定することが基本です。

ご家庭内での設定が難しい場合は、無料相談などを活用し、プロの意見を取り入れることをおすすめします。

相談する時間も予約も手間だと感じる方は、スマホアプリ「パシャって保険診断」なら自宅で、好きな時間に診断可能!

「学資保険はいらない」は本当? 知っておきたい教育資金の総額

具体的に教育資金はどのくらいの期間でいくら準備すればいいのでしょうか。

文部科学省が調査した結果を見ながら、幼稚園入園から高等学校卒業までと、大学入学から卒業までの教育資金の総額を、それぞれ確認していきましょう。

教育資金の総額〜幼稚園入園から高等学校卒業まで〜

学習費総額とは、主に「学校教育費」「学校給食費」「学校外活動費」の3つの合計金額を指します。

詳細は以下のとおりです。

| 学校教育費 | 入学金・入園料 制服代 施設整備費 授業料 修学旅行費 校外活動費 PTA会費 教科書代などの図書費 実験実習材料費 通学費 など |

| 学校給食費 | 完全給食 補食(おやつ) ミルク給食などすべて |

| 学校外活動費 | 習い事 ボランティア活動 ホームステイ・留学 資格試験・検定試験などの受験料 など |

では、幼稚園入園から高校卒業までの学習費総額の調査結果を見てみましょう。

(参考:文部科学省 令和3年度子供の学習費調査の結果)

すべて公立の場合、かかる費用は「5,766,084円」。

すべて私立の場合、かかる費用は「18,400,812円」。

高等学校卒業までに、約600〜2000万円近い教育資金が必要なことがわかります。

教育資金の総額〜大学入学から卒業まで〜

(参考:日本政策金融公庫 教育費に関する調査結果)

大学入学時にかかる費用は大きく分けて2つです。

| 入学費用 | 受験料 学校納付金(入学金など) 入学しない学校への納付金(滑り止め) |

| 在学費用 | 学校教育費:授業料、通学費、そのほか(教科書代など)

家庭教育費:補習教育費(学習塾など)、そのほか(お稽古ごとなど) |

結論からお伝えすると、国公立、私立を合わせた大学入学から卒業までにかかる費用の総額は、「680.7万円」です。

では、それぞれ費用の平均総額を詳しく見てみましょう。

①入学費用:受験期〜入学時

入学費用の平均総額は「約81.1万円」です。

(内訳)

◇受験費用

受験費用の平均総額は「約30.3万円」

多くの受験生が第一志望の大学の他に、少なくとも5校以上を受験していることがわかります。各校種ごとの受験費用は以下の通りです。

| 大学共有テスト | 18,000円/件 |

| 国公立2次 | 17,000円/件 |

| 私立大学 | 30,000〜35,000円/件 |

◇学校納付金

入学金などの学校納付金の平均総額は「約40.3万円」

晴れて大学へ合格すると、入学金などの学校納付金を期日までに支払います。

各校種ごとの学校納付金の平均は以下の通りです。

| 国公立 | 28.6万円 |

| 私立文系 | 40.6万円 |

| 私立理系 | 46.6万円 |

※すべて平均金額です。

◇入学しない学校への納付金

複数校合格した場合に、第一志望に合格した場合入学しない、いわゆる「滑り止め」の学校へ学校納付金を支払う場合があります。

入学する予定のない学校への納付金の平均総額は「約10.5万円」

各校種ごとの入学しない学校への納付金平均は以下の通りです。

| 国公立 | 10.8万円 |

| 私立文系 | 9.9万円 |

| 私立理系 | 10.0万円 |

②在学費用:入学後〜卒業まで

在学費用の平均総額は「約149.9万円」です。

(内訳)

学校教育費の平均総額は「約142.3万円」

年間総額のため、毎年かかる学費です。前期・後期・全期と納入方法があるため、ご家庭のライフプランに合わせることが可能です。

各校種ごとの学校教育費の平均総額は以下の通りです。

| 国公立 | 96.6万円 |

| 私立文系 | 145.2万円 |

| 私立理系 | 172.4万円 |

◇家庭教育費

家庭教育費の平均総額は「約7.6万円 」月換算すると「約6,400円」です。

家庭教育費は個人差が出ますが、自己啓発やスキルアップのための学び直しであるリスキリングを、政府は推奨していることから、これからもかかると考えたほうが良さそうです。

また、進学と合わせて一人暮らしを始めた場合、年間の仕送り平均総額は100万円弱と言われています。

大学入学から卒業まで、国立大学でも500万円ほどかかると想定すると、必要な教育資金は1100〜2500万円。私立大学や留学をした場合はさらにかかり、お子さんの人数分準備する必要があります。

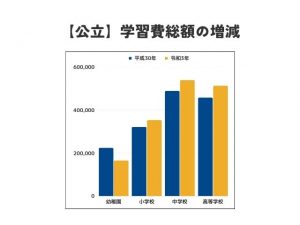

学習費の高騰(インフレ)

学資保険のデメリットとして「インフレに弱い」という点を挙げました。

では、具体的にどれくらい学習費が上がっているのか。

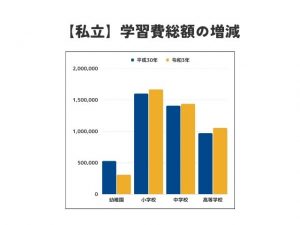

幼稚園入学から高等学校卒業までの調査結果を比較したグラフを見てみましょう。

グラフでは微々たる差でも、通算で考えるととても大きな金額になります。

少子化に加えて現在は物価高騰が続いているため、これからますます教育にかかるお金も高くなるかもしれません。

幼稚園や保育園の保育料無償化や、高等学校の授業料無償化という制度もありますが、所得制限や地域によって対象になるかどうかが変わってきます。

一度、お住まいの自治体へ確認してみましょう。

学習費総額を確認して

途方もない金額に、これから教育資金の準備を始めようと考えている人は、どうしたらいいかわからなくなりますよね。

学資保険などの教育資金の準備方法は、1つだけにしぼらず、さまざまな方法でバランスよく準備することが推奨されています。

わが家のライフプランだと学習費はいくらになるんだろう、と気になりますよね。

保険チャンネルでは、子育て・教育資金に特化した相談が可能!

家計の無駄を省きながら、計画的に教育資金の準備ができます。

学資保険が「不要」な人と「必要」な人の特徴

ここまで学資保険を説明してきましたが、結局のところご家庭の状況によっているかいらないかは変わってきます。

不要な人と必要な人を大きく分けた時の特徴をご紹介します。

学資保険が不要な人の特徴

学資保険の代わりにNISAや預貯金などで教育資金の準備をしている人は、基本的に不要です。

また、途中解約など保険料の払込が継続できない人は、学資保険に加入すると損をしてしまいます。

では、学資保険が不要な人の特徴を具体的に見ていきましょう。

教育資金にあてる貯蓄がすでにある人

すでに十分な貯蓄がある人や改めて教育資金の準備をする必要がない人は、払い込んでも大きく増えることがない学資保険は不要だといえます。

祖父母などからの援助の予定がある場合は、一括贈与の非課税枠を活用するとよいでしょう。

NISAなど別の方法で準備をしている人

最近では、学資保険の代わりにジュニアNISAやつみたてNISAなどで、教育資金の準備をしている人が増えてきました。

投資などはリスクもありますが、資金を大きく増やすことも可能です。

終身保険などで十分な保障を受けているのであれば、学資保険の加入は不要といえます。

学資保険に加入しても途中解約しそうな人

満期まで保険料の払込ができずに途中解約してしまう人は、元本割れなど大きく損をしてしまいます。

計画的に継続して学資保険の払い込みができない、もしくは不安だと思う人は無理に加入せず、まずは家計を見直すところから始めましょう。

余裕が出てきた頃に、教育資金の準備をすることをおすすめします。

学資保険が必要な人の特徴

学資保険が必要な人は主に3つのパターンに分かれます。

- 保障を受けながら教育資金を準備したい人

- 計画的に教育資金の準備がしたい人

- 生命保険控除の節税効果を得たい人

では、それぞれの特徴を見ていきましょう。

保障を受けながら教育資金を準備したい人

万が一のために備えながら教育資金の準備ができることが学資保険の強み。

「他の保険は生活のために、学資保険は教育資金のために」とそれぞれ目的に合わせて準備したい人は学資保険がおすすめです。

健康であることがまず第一ですが、まだまだお子さんも小さいうちは、保障という安心を得て教育資金の準備をするのもよいでしょう。

計画的に教育資金の準備をしたい人

教育資金はどのくらいの期間でいくら必要かを明確にし、計画的に準備することが大切です。

計画的に準備できるか不安な人は、学資保険であれば満期まで保険料の払込をすれば、設定した金額の準備ができます。

流動性の悪さも、「つい使い込んでしまった!」という事態を防いでくれるため、自己管理で教育資金の準備ができない人にはぴったりです。

生命保険控除の節税効果を得たい人

保障と計画性の他に、学資保険のメリットとして「生命保険控除の節税効果」があります。

教育資金の準備という目的と合わせて、所得税、住民税の負担軽減ができるのは嬉しいですね。

少しでも税負担を軽減したい人にはおすすめです。

学資保険が必要な人必見! 損をしない選び方

教育資金の準備方法として学資保険を取り入れるなら、「払い込みしてもお金が増えない」というデメリットを少しでも回避する選び方をしたいですよね。

次の3つのポイントをおさえて、保障を受けながら賢く教育資金を準備しましょう!

①加入前に必ず確認したい【返戻率】

デメリットである返戻率の悪さを少しでも改善することが優先したいポイントです。

同じ加入条件で比較すると、返戻率や保険料の比較がしやすくなります。

資料請求や保険会社のサイトなどのシュミレーションを活用し、複数の保険会社で比較しましょう。

保障内容によっては特約などをつけると、返戻率が悪くなってしまうケースがほとんどのため、「保険料の払込免除」などの最低限の保障に留めて、返戻率が少しでも上がるようにしましょう。

②加入前に必ず確認したい【払込期間】

払込期間は大きく分けて3つの方法があります。

それぞれメリットとデメリットを合わせて見てみましょう。

| 払い込み方法 | 全期間払込 | 短期間払込 | 前期前納払込 |

| 特徴 | 満期までの全期間を通して払い込む | 払い込む期間を短期(5年・10年など)に定めて払い込む | 一括で払い込む |

| メリット | ・月々の払込保険料を安くおさえられる ・保険料払込免除の保障を満期まで受けられる |

・返戻率が比較的高い ・お子さんがある程度大きくなっても加入メリットがある |

・返戻率が高い ・満期まで保険料の払い込みがない |

| デメリット | ・返戻率が低い ・満期まで払い込むため、最後まで保険料を払い込む必要がある |

・月々の払込保険料が高い | ・万が一の場合の保険料払込免除の保障が受けられない |

返戻率を重視するなら、「短期間払込」と「全期前納払込」がおすすめです。

出産祝いと共に大きな金額をもらった場合は、一括で払い込んでしまう方法もよいでしょう。

一括は難しくても高い返戻率を求めるなら、ずばり払込期間を10年に設定するとよいでしょう。

お子さんが0歳のときから加入した場合、小学校高学年になる頃に払い終わります。

4・5・6年生になると習い事が増えたり、宿泊を伴う学校行事があったりと、何かと出費がかさみます。10年間で払い切ってしまうと、のちのち楽になるため、ひとつの目安として参考にしてみてください。

しかしそうは言っても、短期払込や一括払込では、保険料払込免除などの保障が使えなかったり、急にお金が必要になった場合に引き出しができなかったり、デメリットもあります。

それぞれの特徴を確認してから、ライフスタイルにあった払込を選択するとよいでしょう。

③加入前に必ず確認したい【受け取るタイミング】

商品によっては各学校の入学時に合わせて保険金を受け取るものや、大学入学のみに受け取るものがあります。

各学校の入学に合わせて受け取る場合は、加入時に提示された返戻率よりも低くなり、払込保険料よりも受け取る金額が少なくなる元本割れになることも。

元本割れを避けたい人は満期まで据え置き、返戻率を維持しましょう。

いつ受け取ればいいかわからないという方は、各保険会社のサイトにあるシュミレーションやFP(ファイナンシャルプランナー)の無料相談などを積極的に活用しましょう。

学資保険の代わりになる教育資金準備方法

学資保険以外の教育資金の準備方法は主に以下の3つです。

- 預貯金

- 低解約返戻型終身保険

- NISAなどの投資

では、それぞれ詳しくご紹介していきます。

預貯金

一番シンプルな教育資金準備方法は、預貯金です。

保険やNISAなどの投資とは異なり、元本割れが起きず、減ることがありません。

10年以内に教育資金を必要とする人は、長期積立の恩恵を受けにくいため、無理に学資保険やNISAなどをはじめず、預貯金で準備するとよいでしょう。

低解約返戻型終身保険

その他の保険の中で、月々の保険料を安く抑え、かつ教育資金準備に優れている保険が、「低解約返戻型終身保険」です。

保険料払込期間中の返戻率を低くする代わりに、保険料を安くおさえるという特徴があります。保険料払込完了以降は、返戻率がグッと上がるため、最後まで払い込める方におすすめです。

保険料払込免除がない代わりに、契約者ならびに被保険者の保護者に万が一があった場合は、保険金が受取人へ振り込まれるため、安心して資金準備が可能です。

NISAなどの投資

教育資金を効率的に増やしたい人はNISAなどの投資を始めている人もいます。

ジュニアNISAの廃止や2024年から新NISAへの移行が始まるため、注目度は高いでしょう。

投資は長期積立が基本です。

生活防衛費や生活費に余裕が出るようになったら、始めるとよいでしょう。

▼新NISAについて詳しく知りたい方▼

-

-

新NISAをわかりやすく初心者向けに徹底解説!そもそも投資とは?

2024年から新NISAがスタートしていますが、そもそも2014年から始まっているNISA口座はお持ちですか? 「開設してはいるけど何も運用しないままほったらかしになっている」なんて人もいるのではない ...

続きを見る

「学資保険はいらない」は家庭によってそれぞれ

「学資保険はいらない」は本当かどうかをご紹介してきました。

お金の面で学資保険を評価すると、返戻率の悪さがどうしても目立つため、「いらない」につながってしまいます。

しかし、「保障」があるという面では、子育て中の保護者が計画的に確実に教育資金を貯められるのは事実です。

世間の「学資保険はいらない」という声に流されず、自分のライフステージや現状に合わせて、取捨選択するよう、ご家族で検討してみてください。

家計に余力が出たころ、NISAなどの投資で教育資金を準備することもいいかもしれませんね。